Binance Research (Shivam Sharma)

Ngày 27 tháng 5 năm 2022

Các điểm chính:

-

Hệ sinh thái tài chính phi tập trung (“DeFi”) của Ethereum là nền tảng đi đầu trong việc đổi mới không gian;

-

Sàn giao dịch phi tập trung (“DEX”) và Cho vay (Lending) là các danh mục hàng đầu của các ứng dụng phi tập trung (“dapp”) trong DeFi, với Uniswap, Curve, Aave và Compound là những cái tên đứng đầu bảng xếp hạng;

-

Các công cụ phái sinh (Derivative) và tổng hợp lợi nhuận (Yield Aggregator) cũng là một phần quan trọng của hệ sinh thái, trong khi Liquid Staking là một danh mục mới hơn nhưng đang phát triển nhanh chóng, hiện phần lớn do Lido thống trị;

-

Lợi thế của người đi đầu, khả năng tích hợp sáng tạo trong ví và cộng đồng nhà phát triển sôi động đã giúp Ethereum duy trì vị trí dẫn đầu của mình;

-

Khả năng tương thích với EVM, tập trung vào mở rộng quy mô layer-2, các sidechain và lựa chọn ngôn ngữ lập trình là những yếu tố quan trọng để các chuỗi cạnh tranh và có khả năng tăng thêm sự xói mòn thị phần mà Ethereum DeFi đã trải qua trong 18 tháng.

Ethereum đã đi đầu trong việc đổi mới và tích lũy giá trị thực trong thế giới tiền mã hoá. Các hợp đồng thông minh đã trở thành nhân tố chính thay đổi với những gì có thể diễn ra và thúc đẩy không gian crypto lên giới hạn kế tiếp của mình. Các ứng dụng phi tập trung xây dựng trên Ethereum (“dapp”) như MakerDAO, Uniswap và Compound đã thiết lập tiền lệ cho toàn cảnh DeFi rộng lớn hơn và đóng một vai trò quan trọng trong việc thúc đẩy vị trí dẫn đầu có độ lệch lớn (skewness) của Ethereum về tổng giá trị bị khóa (“TVL”) trên các ứng dụng DeFi . Tuy nhiên, sự cạnh tranh ngày càng gia tăng, với tổng thị phần DeFi TVL của Ethereum giảm từ 97% vào đầu năm 2021 xuống còn 64% vào tháng 5 năm 2022. Trong báo cáo này, chúng tôi cung cấp tổng quan về các ứng dụng DeFi hàng đầu trên blockchain Ethereum, cùng thảo luận về lý do tại sao họ thành công như vậy và cách họ giành được nhiều thị phần cũng như những gì các chuỗi khác có thể làm.

Hình 1 – DeFi TVL trung bình hàng tháng theo Chuỗi (% thị phần của tổng TVL)

Nguồn: DeFiLlama / Binance Research * lưu ý rằng biểu đồ sử dụng mức trung bình hàng tháng và do đó vẫn bao gồm Terra (đã có gần 30 tỷ USD trong TVL vào đầu tháng 5)

Hình 2 – Ethereum DeFi TVL theo danh mục (%)

Nguồn: DeFiLlama / Binance Research

Sàn giao dịch phi tập trung (“DEX”)

Để mở đầu, chúng ta có thể thảo luận về các phương tiện trao đổi chính trong thế giới DeFi; sàn giao dịch phi tập trung hoặc DEX và có thể không cần đề cập mọi thứ về Uniswap. Uniswap là một sàn DEX hàng đầu, hay chính xác hơn là giao thức thanh khoản tự động trên Ethereum. Uniswap đối sánh người mua và người bán thông qua một mô hình được gọi là nhà tạo lập thị trường tự động (“AMM”), về cơ bản là các hợp đồng thông minh nắm giữ các pool thanh khoản có thể được giao dịch đi ngược với thị trường. Trader được khuyến khích trở thành nhà cung cấp thanh khoản-liquidity provider (“LP”) và nạp token vào các pool để đổi lấy một phần phí giao dịch. Liên quan mật thiết đến Uniswap là SushiSwap – fork nổi tiếng nhất của nó. SushiSwap ra mắt vào năm 2020 thông qua “vampire attack”, nói ngắn gọn là liên quan đến chiến lược hút bớt thanh khoản của đối thủ cạnh tranh chính của họ, Uniswap, để thúc đẩy sự ra mắt của Sushi. SushiSwap tương tự như một DEX dựa trên AMM và khác biệt với Uniswap thông qua một bộ sản phẩm DeFi in-house lớn hơn, bao gồm các giao thức farming, cho vay và tối ưu hóa năng suất. Cả hai dự án đều có token quản trị riêng, UNI và SUSHI tương ứng và xếp hạng trong top 5 DEX trên DeFi. Uniswap, với lần trở lại mới nhất (Uniswap v3), hiện được triển khai trên mainnet Ethereum, cũng như các giải pháp mở rộng layer-2 hàng đầu, Polygon, Arbitrum và Optimism. Mặt khác, SushiSwap đã tạo ra một mạng lưới rộng hơn để đảm bảo sự phát triển của TVL và hiện hỗ trợ 14 chuỗi khác nhau.

Về thị phần của khối lượng DEX1, nhìn vào Uniswap v3, chúng ta thấy được mức đỉnh khoảng ~ 45% vào tháng 2 năm nay, chỉ cao hơn một chút so với thị phần hiện tại ~ 44%. Đối với ngữ cảnh, con số này so với mức cao nhất vào tháng 10 năm 2020, mặc dù đối với Uniswap v2, là hơn 58%. SushiSwap đã có một bước đi khó khăn hơn, đạt đỉnh khoảng 26% vào tháng 1 năm 2021, nhưng dần dần giảm xuống còn một con số trong phần lớn vài tháng qua. Xét về những phát triển gần đây, thay đổi có tác động lớn nhất của Uniswap trong năm ngoái là sự ra đời của Uniswap v32, bổ sung một số cải tiến, bao gồm hiệu quả sử dụng vốn cao hơn, tích hợp layer-2 và phí linh hoạt. Đối với SushiSwap, sau một số mâu thuẫn cộng đồng khi tiếp quản thất bại từ Frog Nation khét tiếng hiện nay, sau một vài tháng cân nhắc đã dẫn đến đề xuất Sushi 2.03. Đề xuất xoay quanh việc giữ chân nhân tài, thành lập một ủy ban lương thưởng chính thức và dành 6 triệu SUSHI để phân bổ cho những người tuyển dụng, chiến lược và lãnh đạo trong tương lai. Các số liệu về khối lượng cho thấy SushiSwap đang thể hiện sự gia tăng khối lượng ở một thị trường tương đối chậm, cho thấy rằng đề xuất có thể đang bắt đầu có một số tác động tích cực đến dự án.

Các DEX khác

Khi nói về các DEX dựa trên Ethereum khác, bạn sẽ nhanh chóng tìm thấy Curve Finance. Curve là dapp phổ biến nhất trên DeFi (hoặc Maker hoặc Lido là tốt nhất, tùy thuộc vào ngày) và là một DEX dựa trên AMM khác. Curve tập trung sự chú ý của mình vào stablecoin và các cặp ổn định khác, do đó duy trì mức phí thấp hơn, mức trượt giá và giảm thiểu tổn thất vô thường khi so sánh với các giao thức cạnh tranh khác. Curve cũng rất chú ý đến khả năng tổng hợp và đã tích hợp với Compound, Yearn Finance và Synthetix. Ngoài ra, Curve DAO, được kiểm soát bởi token CRV, cũng là một phần chính của giải pháp và cuộc đua tích lũy tiếp theo để kiểm soát DAO đã dẫn đến cuộc chiến được đặt tên là ‘Curve Wars’. Curve đã tích cực triển khai trên các chuỗi và hiện đang hoạt động trên cả chuỗi layer-2 và alt-layer 1, gần đây nhất đã tích hợp với mạng lưới Aurora của NEAR Protocol4. Liên kết chặt chẽ với Curve là Convex Finance; một công cụ tối ưu hóa lợi nhuận dành riêng để tối đa hóa mức tăng CRV cho những ai cung cấp tính thanh khoản cho các pool của Curve. Kể từ khi ra mắt vào tháng 5 năm 2021, Convex đã chứng kiến sự tăng trưởng đáng kinh ngạc và hiện đứng trong 10 ứng dụng DeFi hàng đầu5, tự hào với hơn 5 tỷ USD trong TVL. Về cơ bản, Convex tập hợp các tài sản lại với nhau từ nhiều người dùng để tối đa hóa mức tăng cho mỗi LP – một điều có thể khó đạt được đối với từng LP riêng lẻ.

Và phần DEX cuối cùng của báo cáo này chúng ta sẽ nhắc đến Balancer. Một giao thức dựa trên AMM khác, Balancer đã giới thiệu khái niệm ‘pool balancer’, cho phép hai đến tám loại tiền mã hoá khác nhau được nhóm lại trong cùng một pool thanh khoản, LP có thể nạp token vào để đổi lại có thể kiếm được phí. Có thể tạo nhiều loại pool thanh khoản khác nhau, bao gồm cả pool cá nhân, công khai và thông minh, trong khi về mặt quản trị, gần đây token BAL đã giúp chủ sở hữu token tiến hành đề xuất và bỏ phiếu. Balancer có mục đích trở thành nền tảng cho các DAO và các giao thức khác dựa trên đó để cung cấp tính thanh khoản cho các sản phẩm của họ. Sau khi ra mắt phiên bản V2 vào năm ngoái, Balancer đã mở rộng dòng sản phẩm của họ và đã chứng kiến sự áp dụng ngày càng tăng, bằng chứng là tỷ lệ tạo pool mới tăng đều đặn. Balancer cũng đã đại tu hệ thống quản trị và công bố một cơ chế khuyến khích và biểu quyết mới thông qua hệ thống veBAL. Mặc dù còn khá sớm để thấy được tác dụng thực sự của cuộc đại tu tokenomic này, nhưng so sánh hệ thống veCRV tương tự nhưng không giống hệt nhau cho Curve, thì Balancer có thể có một tương lai tươi sáng phía trước.

Phái sinh (Derivative)

Không gian phái sinh tiền mã hoá đang trong giai đoạn phát triển còn rất mới khi đặt lên bàn cân so sánh với các lĩnh vực lâu đời hơn trên lĩnh vực Cho vay (Lending) và Giao dịch (Exchange). TVL thể hiện rõ ràng với các giao thức Phái sinh giữ khoảng ~ 2 tỷ USD, so với ~ 37 tỷ USD đối với DEX và ~ 24 tỷ USD trong giao thức Cho vay6. Tuy nhiên, mức độ đổi mới trong các giao thức phái sinh tiền mã hoá hiện khá đáng chú ý và chắc chắn là một lĩnh vực cần theo dõi sát sao. Dẫn đầu khoản phí với khoảng ~ 1 tỷ USD trong TVL, dYdX được thành lập vào năm 2017, cùng thuộc thế hệ với một số dự án Ethereum lớn nhất, bao gồm Uniswap và Compound. dYdX là DEX phái sinh tiền mã hoá hàng đầu tập trung vào giao dịch vĩnh cửu. Bắt đầu với giao dịch ký quỹ dựa trên Ethereum, dYdX ra mắt giao dịch vĩnh cửu vào năm 2019 và cải thiện hơn nữa trải nghiệm với việc triển khai các bản sao lưu layer-2 của StarkEX vào năm ngoái. Để thêm một số con số vào phương trình, dYdX đã tạo điều kiện cho khối lượng giao dịch trị giá 191,3 tỷ USD7 trong Quý 1 năm 2022, giảm khoảng 25% so với Quý 4 năm 2021. Tuy nhiên, nguyên nhân dẫn đến điều này là do sự thay đổi tâm lý trong thị trường tiền mã hoá và dYdX tiếp tục duy trì xu hướng tăng về số lượng người giao dịch hàng tuần, phần lớn đã củng cố vị thế của họ là sàn giao dịch phái sinh DeFi hàng đầu. Quý 4 năm 2021 cũng ghi nhận việc thí điểm một ứng dụng iOS mới (mới ra mắt gần đây) và tính năng Trading League liên kết với NFT cũng được đánh giá khá cao, phần thưởng cho các nhà giao dịch hàng đầu là mỗi tuần. Về những phát triển trong tương lai gần, việc ra mắt dYdX V48 được dự đoán rất hot và nhằm mục đích phân cấp hoàn toàn giao thức vào cuối năm nay. Các sản phẩm khác không phải perpetual (vĩnh cửu), bao gồm giao ngay (spot) và ký quỹ (margin), cũng có thể được hỗ trợ và các cải tiến đối với cấu trúc thị trường và các tùy chọn tài sản thế chấp cũng được mong đợi.

Nền tảng phái sinh duy nhất khác trong không gian, ít nhất là theo TVL hiện tại và quá khứ, là Synthetix. Synthetix là một giao thức cho phép người dùng phát hành tài sản tổng hợp trên Ethereum. Điều này tương tự như các công cụ phái sinh trong TradFi, vì Synth theo dõi và cung cấp lợi nhuận cho một tài sản cơ bản mà không yêu cầu bạn phải nắm giữ tài sản cụ thể đó. Các tài sản có thể được phát hành dưới dạng “Synth” bao gồm tiền mã hoá, hàng hóa và thậm chí cả tiền pháp định. Giao thức sử dụng các oracle để theo dõi giá cả của các tài sản cơ bản, và trên thực tế Synth là token ERC-20, vì vậy chúng có thể dễ dàng được gửi vào các giao thức DeFi khác như Uniswap, SushiSwap hoặc Curve. Token SNX gốc cũng như Ethereum, có thể được gửi vào các pool để sử dụng làm tài sản thế chấp khi tạo ra Synth mới, với tỷ lệ thế chấp là 600%. Việc khóa token SNX giúp người dùng đủ điều kiện nhận được một khoản cắt giảm phí giao dịch cũng như phần thưởng staking, và khuyến khích người dùng tiếp tục cung cấp tính thanh khoản. Sự phát triển đáng chú ý nhất gần đây của Synth là vào năm ngoái họ đã tích hợp giải pháp mở rộng layer-2, Optimism vào giao thức, giúp giảm thêm phí và cải thiện trải nghiệm người dùng. Với việc quản trị phân tán trên ba DAO khác nhau và không có lộ trình công khai, con đường phía trước cho giao thức khá phức tạp này trông rất thú vị và có lẽ phụ thuộc nhiều hơn vào quan điểm tiền mã hoá ngày càng rộng rãi và sự chấp nhận của các nhà giao dịch mang tính tổ chức hơn là bất kỳ yếu tố nào khác.

Hình 3 – Lĩnh vực phái sinh DeFi Nascent (10 danh mục DeFi hàng đầu trên các chuỗi, với TVL và số lượng giao thức)

Nguồn: DeFiLlama / Binance Research

Cho vay (Lending)

Ra mắt vào năm 2017, MakerDAO là một trong những giao thức DeFi ban đầu và là dự án Ethereum đầu tiên phát hành các khoản vay. Giao thức Maker phát hành Dai stablecoin, một token ERC-20 phi tập trung được neo giá với Đô la Mỹ, nó duy trì thông qua tài sản thế chấp dưới dạng tài sản dựa trên Ethereum. Dai có thể được tạo ra bằng cách gửi tài sản thế chấp vào Maker Vault và sau đó được sử dụng cho vô số mục đích, bao gồm cả việc kiếm Tỷ lệ tiết kiệm Dai, có thể sử dụng trong DEX để mua các tài sản khác và cũng như cung cấp các khoản vay. Việc quản trị diễn ra thông qua DAO và các đề xuất được bỏ phiếu khi sử dụng token MKR gốc. MakerDAO và Dai là đề tài được đưa ra thường xuyên trong các cuộc thảo luận về DeFi và tiền mã hoá và thường rất được tôn trọng do vai trò của giao thức như một phần của người khởi tạo DeFi. Gần đây nhất, MakerDAO bắt đầu phân nhánh thành các tài sản trong thế giới thực (“RWA”) và phát hành một khoản vay đáng chú ý là 7,8 triệu USD Dai cho Tesla9 – một khoản tiền dự kiến sẽ tăng lên và được cho là khoản vay đầu tiên trong số nhiều khoản vay như vậy. MakerDAO vẫn là một trong những giao thức DeFi hàng đầu, mặc dù họ đã chứng kiến một số cạnh tranh trong những năm gần đây, nhưng việc áp dụng các giải pháp layer-2 dưới dạng Arbitrum, Optimism và StarkNet, cũng như tham gia tích hợp vào RWA cho thấy họ luôn cập nhật với thị trường đang phát triển nhanh chóng đồng thời hướng tới tương lai.

Tiếp theo trong danh sách của chúng tôi là một cái tên tầm cỡ khác, Aave, với hơn 8,4 tỷ USD trong TVL và liên tục xếp hạng trong số mười ứng dụng DeFi hàng đầu. Aave là một giao thức cho vay phi tập trung hoạt động hiệu quả như một thị trường tiền thuật toán, tức là các khoản vay được cung cấp thông qua các pool thanh khoản được điều chỉnh bởi các hợp đồng thông minh. Lãi suất phụ thuộc vào ‘Tỷ lệ sử dụng – Utilization Rate’, cho biết mức vốn sẵn có trong pool cụ thể đó, với mức vốn cao hơn tương ứng với lãi suất thấp hơn để khuyến khích các khoản vay và ngược lại. Aave cũng được ghi nhận phần lớn khi tiên phong trong việc sử dụng các khoản vay nhanh, qua đó người dùng có thể vay tiền mã hoá dưới mức hoặc không thế chấp (uncollateralized), sử dụng tiền mã hoá với bất kỳ lý do nào bao gồm cả chênh lệch giá và trả lại tiền quỹ cộng với bất kỳ khoản phí nào trong cùng một block. Aave hiện có các pool chứa hơn 30 tài sản dựa trên Ethereum và cũng đã được triển khai trên Polygon và Avalanche. Aave cũng có thể cung cấp các pool cho RWA, nơi làm việc với công ty tokenization Centrifuge. Ngoài ra, token quản trị AAVE cung cấp một số lợi thế bao gồm quyền biểu quyết, giới hạn vay cao hơn và chiết khấu phí. Gần đây nhất, Aave đã tung ra bản cập nhật V3 của họ, bao gồm Cổng thông tin – Portal (cho phép giao dịch cross-chain), chế độ hiệu quả cao cho những người vay lớn hơn, chế độ cách ly cho tài sản mới, cũng như tối ưu hóa khí gas. V3 cũng được triển khai đồng thời trên sáu chuỗi, bao gồm Fantom, Harmony, Arbitrum và Optimism. Aave gần đây cũng đã ra mắt Giao thức Lens, hy vọng sẽ đi tiên phong trên social media Web3 và cho phép người dùng xây dựng hệ sinh thái độc đáo của riêng mình trên đầu trang. Các hành động gần đây của YouTube liên quan đến lệnh cấm vô cớ đối với một số tài khoản giáo dục tiền mã hóa đáng chú ý đã tiếp thêm lửa cho social media Web310 và sẽ rất thú vị khi quan sát vai trò của Lens ở đây.

Phần cuối cùng về DeFi Lending, sẽ thật thiếu sót nếu chúng ta không đề cập đến Compound. Compound là một giao thức cho vay phi tập trung với TVL khoảng ~ 4 tỷ USD. Cơ chế của Compound phần lớn tương tự như Aave, ở chỗ người dùng có thể vay và cho vay trên nền tảng, với tỷ lệ được xác định bởi nguồn cung của từng tài sản trong pool cụ thể. Giống như Aave cung cấp aToken cho những người khóa tài sản để kiếm lãi, Compound cung cấp cToken. Cả hai đều là token ERC-20 và có mức độ kết hợp trên các dapp khác trong hệ sinh thái DeFi rộng lớn. Compound sử dụng token quản trị COMP cho các đề xuất và biểu quyết. Sự khác biệt giữa Compound và Aave là tập trung vào sự đổi mới, và Compound không hỗ trợ các khoản vay nhanh cũng như không được triển khai trên bất kỳ chuỗi nào khác ngoại trừ Ethereum. Ngoài ra, tại thời điểm này, Compound hỗ trợ 18, trong khi Aave có hơn 30 tài sản. Những phát triển gần đây của Compound bao gồm việc thông qua một số đề xuất quản trị, bổ sung thêm quan hệ đối tác bảo mật với OpenZeppelin. Dự án dường như đang theo cách tiếp cận ‘EVM-first’, và đang thực hiện tích hợp với Optimism, Avalanche, Polygon. Mặc dù giao thức này vẫn nằm trong số mười ứng dụng DeFi hàng đầu của TVL, các chỉ số gần đây cho các khoản cho vay và nạp đang giảm dần. Để Compound duy trì khả năng cạnh tranh với Aave và thậm chí với cả Maker, các thành viên cộng đồng cần tiếp tục thúc đẩy các sáng kiến chiến lược và thúc đẩy cải tiến giao thức.

Liquid Staking

Một bổ sung mới hơn cho bối cảnh DeFi là liquid staking, cho phép người dùng stake token mà không cần phải khóa tài sản cũng như duy trì cơ sở hạ tầng staking. Lido là công ty dẫn đầu thị trường trong lĩnh vực này, nắm giữ ~ 33% tổng số Ether được stake trên Beacon Chain1112. Người dùng có thể stake bất kỳ số lượng Ether nào trên Lido và đổi lại nhận được stETH, sau đó có thể được sử dụng để cho vay, thế chấp và các hoạt động DeFi khác, và vẫn có thể nhận được phần thưởng khi stake Ether. Ether cũng có thể được unstake bất kỳ lúc nào thông qua các pool thanh khoản của Bitcoin – ETH. Điều này cung cấp một mức độ linh hoạt đáng kinh ngạc cho người dùng, nhất khà khi có nhiều người sẽ rơi vào tình trạng không thể trở thành validator do yêu cầu stake tối thiểu là 32 Ether và các trách nhiệm đi kèm với việc trở thành validator proof-of-stake. Ngoài ra, người dùng có thể tránh được sự bất di bất dịch của các khoản tiền đã stake và sử dụng Ether của họ, trong khi vẫn kiếm được phần thưởng stake. Do khoảng thời gian chờ đợi dài và không chắc chắn cho việc chuyển đổi ETH 2.0 thành công, nhiều người dùng đã từng không được khuyến khích stake Ether của họ thì giờ đây họ có thể làm như vậy thông qua Lido. Lido tập trung vào Ethereum để bắt đầu và đã ra mắt chỉ vài tuần sau khi Beacon Chain đi vào hoạt động vào cuối năm 2020, họ đã mở rộng để cung cấp liquid staking cho Terra, Solana, Kusama và Polygon. Gần đây, token LDO được niêm yết trên Binance13, quản lý dự án và cấp quyền biểu quyết trong Lido DAO.

Lido đã chứng kiến sự phát triển mạnh mẽ kể từ khi ra mắt vào tháng 12 năm 2020, gần đây Lido đã vượt qua Curve để trở thành ứng dụng DeFi lớn nhất, mặc dù chỉ trong một khoảng thời gian ngắn. Lido hiện nắm giữ ~ 7,8 tỷ USD trong TVL và không có thông báo cụ thể nào về giai đoạn tiếp theo của quá trình chuyển đổi Ethereum sang proof-of-stake, ngoại trừ một số tin đồn về sự chậm trễ. TVL của Lido dự kiến sẽ tăng trưởng theo nhiều nhà bình luận thị trường. Gần đây, nhà đồng sáng lập – Vasiliy Shapovalov, đã xuất hiện trên podcast14 Modern Finance và nói thêm rằng đội ngũ đang tìm cách mở rộng sang các chuỗi khác và có ít nhất một chuỗi khác đang trong quá trình phát triển, với các đề xuất khác dự kiến thực hiện trong tương lai gần.

Yield Aggregator – Công cụ tổng hợp lợi nhuận

Yearn Finance là công cụ tối ưu hóa lợi nhuận hàng đầu tổng hợp các dịch vụ từ các giao thức DeFi khác như Aave, Curve và Compound giúp mang lại lợi nhuận tốt nhất cho người dùng. Với Yearn Finance, người dùng có thể lựa chọn ba dịch vụ sản phẩm chính: Iron Bank, Labs và Vaults. Chiến lược đơn giản nhất là thông qua Iron Bank, giúp người dùng vay và cho vay tiền mã hoá, trong khi sử dụng tiền mã hóa làm tài sản thế chấp – cũng giống với một số giao thức cho vay khác mà chúng tôi đã thảo luận ở trên. Vaults là sản phẩm bao gồm nhiều chiến lược tối đa hóa lợi nhuận khác nhau, trong đó người dùng có thể nạp các token cần thiết và tạo ra lợi nhuận cũng như hưởng lợi từ việc tự động gộp và tái cân bằng của Yearn. Labs có lẽ là sản phẩm có rủi ro cao nhất, trên cơ sở tương đối và các chiến lược được sử dụng được tự mô tả là “mới nhất và độc đáo nhất” trên trang web của họ15. Quản trị diễn ra thông qua token YFI, cho phép chủ sở hữu bỏ phiếu cho một số đề xuất off-chain và gửi các quy tắc cho hệ sinh thái. Yearn đã được triển khai trên Fantom và Arbitrum và sẽ tìm cách tiếp cận tương lai multi-chain trong những tháng tới. Những phát triển gần đây bao gồm sự ra đi đột ngột của nhà sáng lập Andre Cronje khỏi không gian DeFi được công khai rộng rãi, mặc dù các báo cáo tin tức cho thấy rằng ông có rất ít hoặc không tham gia hàng ngày vào việc điều hành công ty. Ngoài ra, Yearn đã phát hành V3 của Vaults vào đầu tháng 5, bao gồm một số cải tiến và được thị trường đón nhận tích cực. Thông báo của họ16 bao gồm các tham chiếu đến các sản phẩm và cải tiến khác mà đội ngũ đang làm việc và nó có vẻ như thể Yearn đang tuân theo câu ngạn ngữ lâu đời (ít nhất là trong những năm tiền mã hoá) là xây dựng trong thị trường gấu.

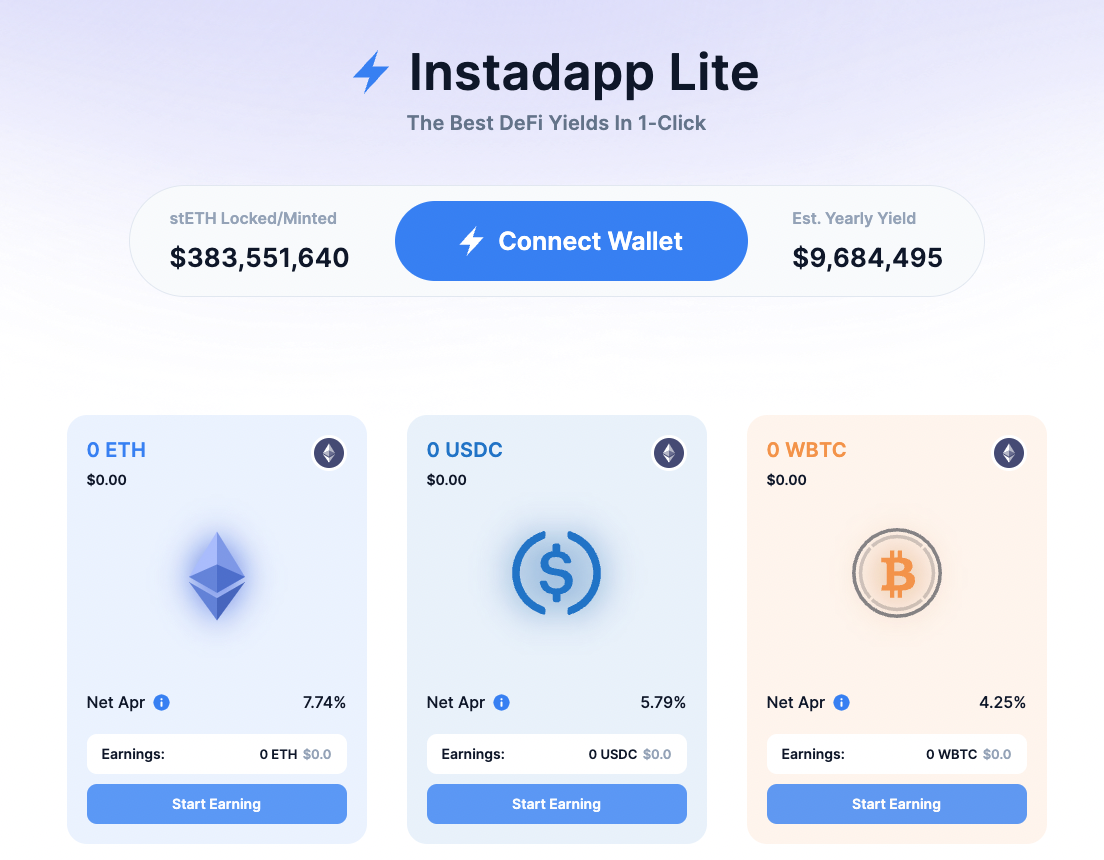

Dự án khác mà chúng ta sẽ thảo luận trong phần này là Instadapp. Mặc dù không hoàn toàn là một bộ tổng hợp lợi nhuận, nhưng Instadapp hoạt động như một bộ tổng hợp giao thức DeFi và dịch vụ quản lý tài sản và do đó có thể phù hợp với phần này. Instadapp cho phép người dùng kết nối nhiều giao thức DeFi dưới một giao diện rất đơn giản và thân thiện với người dùng. Người dùng có thể kết nối ví của họ với Instadapp và tương tác ngay lập tức với Maker, Compound, Uniswap và Aave, thay vì phải tương tác riêng với tất cả các giao thức này. Instadapp sử dụng DeFi Smart Layer (“DSL”) để hỗ trợ chức năng của họ. DSL bao gồm một tiêu chuẩn tài khoản hợp đồng thông minh, các kết nối có thể kết hợp với các giao thức base DeFi, và một khuôn khổ ủy quyền cho phép các mô-đun cần cấp phép (modular permission). Instadapp được triển khai trên một số chuỗi bao gồm Polygon, Avalanche và Fantom, cũng như các giải pháp layer-2, Optimism và Arbitrum. INST là token quản trị cho giao thức và cho phép người dùng kiếm được phần thưởng token khi cung cấp tính thanh khoản, cũng như thanh toán phí giao dịch cho các dịch vụ nền tảng. Instadapp là một trong những giao thức DeFi hàng đầu của TVL và đang phát triển. Trang web của họ đưa ra mục tiêu dài hạn rõ ràng là “để các nhà phát triển giao diện người dùng sử dụng DSL làm phần mềm trung gian cho tất cả các nhu cầu DeFi17. Với DeFi và bối cảnh tiền mã hoá rộng lớn hơn dự kiến sẽ phát triển trong những năm tới, các dự án tập trung vào phần mềm trung gian như Instadapp đang ở vị trí thuận lợi để nắm bắt một số sự tăng trưởng từ các giao thức mới sáng tạo thông qua việc tích hợp đơn giản với chúng trên nền tảng của họ.

Hình 4 – Instadapp tập trung vào việc đơn giản hóa giao diện người dùng của họ và cũng có chế độ Lite

Nguồn: Instadapp

Tại sao họ lại thành công như vậy? Điều gì đã giúp họ giành được nhiều thị phần như vậy?

Hệ sinh thái Ethereum DeFi đã dẫn đầu thị trường ngay từ khi mới hình thành lĩnh vực này. Điều này, ít nhất một phần, do lợi thế người tiên phong đáng kinh ngạc mà Ethereum có thể tận dụng, vì Ethereum về cơ bản đã khởi chạy các hợp đồng thông minh vào hệ sinh thái tiền mã hoá rộng lớn hơn. Với thực tế là tất cả các nhà phát triển DeFi ban đầu đều làm việc độc quyền trên Ethereum, không có gì ngạc nhiên khi một số dự án lớn nhất trong DeFi dựa trên chuỗi. Điều này cũng có nghĩa là có một mức độ đáng kể về khả năng tổng hợp và khả năng tương tác giữa nhiều dự án, Instadapp là một ví dụ. Maker, Aave và Compound – ba trong số các dự án DeFi 1.0 ban đầu, cũng là những ví dụ tuyệt vời về cách những đặc điểm này đã giúp mỗi dự án phát triển hơn so với những dự án khác. Curve và Convex cũng là những ví dụ rõ ràng về cách các mối quan hệ cộng sinh có thể được tạo ra trong DeFi do khả năng tương tác và giúp tăng trưởng điện tích turbo (turbo-charge). Với mối liên kết nội bộ được áp dụng trên hệ sinh thái DeFi của Ethereum, cũng như nhiều loại dapp có sẵn để sử dụng, người dùng (nếu không bị ràng buộc bởi phí gas) có thể dành toàn bộ thời gian cho DeFi trong hệ sinh thái và không có lý do gì để tham gia vào các chuỗi khác.

Một khía cạnh đáng chú ý mà nhà quan sát bình thường có thể bỏ qua là lượng giá trị có thể được tích lũy nếu ứng dụng DeFi tích hợp với ví. Hai ví dụ đáng chú ý ở đây là tích hợp Uniswap với MetaMask và tích hợp Lido với ví Ledger. Mặc dù rất khó để cô lập tác động của việc tích hợp đối với sự tăng trưởng của người dùng vì số lượng lớn các biến có khả năng gây nhiễu, nhưng một cái nhìn đơn giản về các con số có thể giúp chúng ta hình dung về quy mô đang được đề cập. MetaMask đã báo cáo có hơn 30 triệu người dùng hoạt động hàng tháng vào tháng 318, trong khi Ledger với hơn 4 triệu người dùng19. Con số này so với tổng số ~ 3,9 triệu người dùng tích lũy cho Uniswap20 và 117.100 staker độc nhất trên Lido21. Hy vọng rằng hàm ý ở đây là rõ ràng, nhưng chỉ cần thêm một số cân nhắc, chúng ta có thể tham khảo thêm podcast được đề cập trước đó với ông Vasiliy từ Lido, ông nhận xét rằng “tích hợp với ví sẽ hoàn toàn khiến bạn trở thành vua” khi tham khảo sự tăng trưởng đáng kể mà Lido đã trải qua sau khi tích hợp với Ledger. Có lẽ đây là điều quan trọng cần lưu ý đối với các nhà phát triển làm việc trên các chuỗi khác.

Một góc độ khác mà chúng ta có thể tìm cách đánh giá là hoạt động của nhà phát triển trong hệ sinh thái Ethereum. Không có gì bí mật khi Ethereum có số lượng nhà phát triển hoạt động hàng tháng lớn hơn đáng kể so với các chuỗi cạnh tranh khác – điều không quá rõ ràng là quy mô. Báo cáo nhà phát triển mới nhất của Electric Capital22 cho chúng ta biết rằng Ethereum luôn thu hút 20-25% nhà phát triển đến với Web3 và lớn hơn 2,8 lần so với dự án lớn nhất tiếp theo (Polkadot), với hơn 4.000 nhà phát triển hoạt động hàng tháng. Mối liên hệ giữa số lượng cao hơn các nhà phát triển tích cực làm việc trên một hệ sinh thái và các dapp đang đạt được sức hút hy vọng là một điều không cần phải giải thích. Tại sao như vậy? Một lý do chính là các hiệu ứng mạng lưới đáng kể có thể gặp phải khi làm việc trên hệ sinh thái Ethereum, khi so sánh với các chuỗi cạnh tranh. Số lượng nhà phát triển cao hơn có nghĩa là có nhiều cộng tác hơn, nhiều mã nguồn mở hơn để truyền cảm hứng hoặc sử dụng trong sản phẩm của riêng bạn và nói chung mức độ đổi mới cao hơn. Chu kỳ kết quả phát sinh từ việc nhiều nhà phát triển tạo ra nhiều sản phẩm hơn và tốt hơn, dẫn đến sẽ có nhiều nhà phát triển hơn, phần nào đó trở thành một lời tiên tri tự theo một nghĩa nào đó. Điều này đảm bảo rằng hệ sinh thái sẽ phát triển mạnh mẽ và liên tục trong tương lai.

Hình 5 – Số lượng nhà phát triển theo chuỗi

Nguồn: Electric Capital

Tuy nhiên, nếu xem xét các hệ sinh thái thay thế, thật thú vị khi thấy rằng Polkadot, Solana, NEAR, BNB Chain, Avalanche và Terra đang phát triển nhanh hơn Ethereum ở những điểm tương tự trong lịch sử, tức là chúng có tốc độ tăng trưởng hệ sinh thái ban đầu nhanh hơn (mặc dù Terra có thể phải giảm giá ở các sự kiện gần đây). Điều này không có gì đáng ngạc nhiên vì Ethereum là người tiên phong trong ngành và thực tế là alt-layer 1s có thể được hưởng lợi và học hỏi từ kinh nghiệm của nó. Trong khi Ethereum vẫn giữ vị trí dẫn đầu đáng kể, điều này có nghĩa là chúng ta có thể thấy một bức tranh khác trong tương lai và các chuỗi cạnh tranh chắc chắn có thể bắt kịp nếu tiếp tục thực thi ở mức tiêu chuẩn cao. Cần lưu ý rằng mặc dù đây không phải là DeFi cụ thể, nhưng rõ ràng là một số phần lớn trong số này có liên quan, tức là báo cáo cho biết thêm rằng hơn 2.500 nhà phát triển đang làm việc trong lĩnh vực này, với mức tăng trưởng 76% trong năm ngoái – đây là con số không nhỏ.

Hình 6 – Sự phát triển của nhà phát triển đối với các chuỗi hàng đầu

Nguồn: Electric Capital

Điểm cuối cùng liên quan đến tầm quan trọng của khả năng tương thích EVM trong lựa chọn của các nhà phát triển được đề cập ở đây. Electric Capital nói thêm rằng 30% tất cả các nhà phát triển đang làm việc trên layer 1s tương thích với EVM, với số lượng nhà phát triển cho các chuỗi này tăng 120% vào năm 2021 (cao hơn 42% đối với chính Ethereum!). Đánh giá về điều này, có vẻ như việc khởi động một hệ sinh thái mới theo cách này có thể là một chiến lược hiệu quả. Trên thực tế, các cuộc thảo luận gần đây với các nhà phát triển làm việc trên các chuỗi không tương thích với EVM đã khẳng định thêm quan điểm này, với nhiều nhóm nhà phát triển bày tỏ rằng họ rất tiếc vì không tương thích với EMV ở một mức độ nào đó. Mặc dù điều này có thể không đại diện cho nhóm nhà phát triển rộng lớn hơn, nhưng chắc chắn là đáng chú ý vì tầm quan trọng của cộng đồng và sự truyền miệng trong ngành.

Vậy khoảng cách giữa Ethereum và các đối thủ còn lại là như thế nào và những chain khác có thể làm gì?

Tầm quan trọng của phí gas đã trở nên rõ ràng hơn trong 18 tháng qua hoặc lâu hơn khi hệ sinh thái Ethereum đã phát triển, cũng như DeFi và NFT nói riêng đã đóng một vai trò chủ đạo.

Trong khi nhiều người ủng hộ lập luận rằng đây chỉ là phí tạm thời và mức phí thấp hơn cũng như việc mở rộng quy mô được cải thiện đang diễn ra, điều này có phần không liên quan vì khả năng tiếp cận thông qua chi phí giao dịch phải chăng là cách duy nhất để khiến nhiều người tham gia vào tiền mã hoá hơn và điều này phải xảy ra ngay bây giờ, không phải lúc mà Ethereum đã “hoàn thành” lộ trình của nó.

Điều này mang đến ý tưởng ban đầu của chúng tôi về việc mà các chuỗi khác có thể và phần lớn đã, đang tập trung vào – giảm phí gas. Nhìn vào các chuỗi hàng đầu của TVL, ngoài Ethereum, chúng ta thấy BNB Chain, Avalanche, Solana và Tron chiếm phần còn lại của 5 chuỗi hàng đầu. Phí gas trên các chuỗi này thường thấp hơn một bậc so với Ethereum và chúng tôi đã thấy một số chuyển đổi của người dùng và nhà phát triển sang các chuỗi thay thế này vì lý do cụ thể này. Tuy nhiên, ngoại trừ chuỗi BNB, TVL trong các TVL khác ở mức hàng tỷ con số một chữ số thấp, vậy các hệ sinh thái này có thực sự so sánh được với những gì Ethereum đã tạo ra không?

Hơn nữa, chúng tôi đã thấy một số trường hợp phí gas trên chuỗi Avalanche và Solana tăng đột biến khi phát hành một giao thức mới hoặc NFT và các cuộc trò chuyện tương tự về tắc nghẽn mạng lưới và thiếu quy mô trở nên phổ biến. Vì vậy, câu hỏi luôn được đặt ra – có ai thực sự có sẵn hệ thống để duy trì các giao dịch trơn tru và giá cả phải chăng trong thời gian quảng cáo rầm rộ trên chuỗi của họ không? Tại thời điểm này, chúng tôi không thực sự chắc chắn. Một giải pháp mà Ethereum đã sử dụng ở đây là các giao thức mở rộng quy mô layer-2. Các dự án như Polygon, Arbitrum, Optimism và nhiều dự án khác, ngày càng thu hút được nhiều sự chú ý trong những tháng gần đây và nhiều nhà bình luận cho rằng chúng ta đang đến gần với “Layer 2 summer” hay thường được gọi là L222.

Các giải pháp này đã hiệu quả trong việc giảm phí gas (ít nhất là đối với những giao thức đã tích hợp với chúng) và điều này dẫn đến lý do tại sao nhiều người trong cộng đồng tin rằng người dùng cá nhân cuối cùng sẽ chuyển hoàn toàn sang layer-2, còn Ethereum trở thành một lớp thanh toán cho các doanh nghiệp và tổ chức. Mặc dù điều này có thể trở thành sự thật, nhưng ở giai đoạn này, các giải pháp layer-2 không được sử dụng rộng rãi hoàn toàn và chi phí giao dịch tăng vọt vẫn là một tính năng thường xuyên của hệ sinh thái Ethereum.

Việc bán đất ở Otheride gần đây của Yuga Labs23 là một ví dụ thích hợp gần đây về điều này. Cơ hội mà các chuỗi khác có ở đây là tốc độ. Càng có nhiều giao thức trên các chuỗi thay thế tích hợp với các giải pháp layer-2 và do đó trở nên dễ tiếp cận hơn với người dùng, trên DeFi mà đặc biệt là trong GameFi (một lĩnh vực tràn lan các giao dịch vi mô nhanh chóng làm tăng chi phí), thì họ càng có nhiều cơ hội giành lấy thị phần từ Ethereum. Tầm quan trọng của việc duy trì phí gas hợp lý, đặc biệt là trong thời điểm cường điệu, không thể bị đánh giá thấp và rất có thể dẫn đến sự gia nhập lớn tiếp theo của người dùng vào hệ sinh thái tiền mã hoá.

Chúng tôi thực sự đang chứng kiến giai đoạn đầu của các chuỗi thay thế áp dụng các giao thức để đạt được mục tiêu mở rộng quy mô của họ. Hai ví dụ có liên quan là Avalanche’s Subnets24 và BNB Chain’s BSC Application Sidechains (BAS)25, ngoài ra Polygon’s Supernets26 cũng có liên quan rất chặt chẽ.

Mặc dù các giao thức này có các sắc thái riêng, nhưng cuối cùng chúng nhằm mục đích mở rộng base chain và cung cấp các giải pháp mở rộng quy mô ứng dụng cụ thể. Avalanche đã khởi chạy hai Subnet cho đến nay; DFK chain của dự án GameFi DeFi Kingdoms và chuỗi trò chơi chuyên dụng có tên là Swimmer Network. Về phía BNB Chain, ba đối tác (NodeReal, Ankr và Celer) đã khởi chạy testnet BAS, với dự kiến sắp ra mắt mainnet, trong khi Polygon’s Supernets dường như đang trong giai đoạn phát triển sớm hơn một chút. Mức độ tương tác của nhà phát triển và nhà xây dựng mà các hệ sinh thái này có thể có được trên các giải pháp mở rộng quy mô này sẽ là một câu chuyện thú vị để theo dõi và rất có thể đóng góp vào giúp DeFi TVL lớn hơn.

Có một lưu ý riêng biệt, sự sụp đổ gần đây của hệ sinh thái Terra đã dẫn đến một tình huống thuận lợi cho nhiều hệ sinh thái thay thế, những người đột nhiên có sự lựa chọn về các nhà phát triển và nhà xây dựng mà họ có thể thuyết phục tham gia vào chuỗi của riêng họ sau khi rời Terra. BNB Chain, NEAR, Fantom và VeChain là một số cái tên đáng chú ý đã công khai đề nghị hỗ trợ các nhà phát triển Terra di chuyển, với một số dự án đã thực hiện bước nhảy sang các chuỗi khác.

Việc tận dụng các tình huống đặc trưng như thế này cũng rất quan trọng đối với các chuỗi thay thế, vì ngay cả khi di chuyển thành công một hoặc hai dự án mạnh cũng có thể khởi động các hiệu ứng mạng lưới và cải thiện thị phần DeFi nhanh hơn nhiều so với trường hợp khác. Với cuộc thảo luận về số lượng nhà phát triển trước đó, một lĩnh vực trọng tâm khác mà chúng ta có thể xem xét cho các chuỗi thay thế là ngôn ngữ lập trình.Nhiều người biết rằng sở thích của Ethereum là dành cho Solidity; ngôn ngữ mà nhà phát triển phải học và không dễ dàng hơn dù bạn là nhà phát triển có nền tảng Web2.

Nói vậy, chắc chắn đây không phải là điều gì đó ngoài tầm với và có rất nhiều khóa học có thể giúp bạn đạt được điều này trong vài tháng. Chúng ta có thể so sánh điều này với Solana, người sử dụng Rust, được coi là phức tạp và khó nắm bắt hơn Solidity, với đội ngũ nào đã chọn ngôn ngữ này cho phép các nhà phát triển xây dựng các dapp tùy chỉnh và phức tạp hơn. Không đưa ra bất kỳ phán xét nào đối với các lựa chọn của các chuỗi khác nhau, chúng tôi muốn thu hút sự chú ý đến một lựa chọn thú vị do những người sáng lập Giao thức NEAR đưa ra.

Khi xem xét Ethereum và bộ mã của nó, đội ngũ nghiên cứu nhận thấy nó khá không trực quan đối với các nhà phát triển truyền thống. Với mục tiêu chính của họ là có cách tiếp cận dự án ưu tiên nhà phát triển, đội ngũ đã sử dụng WebAssembly cho phép sử dụng các ngôn ngữ lập trình tiêu chuẩn khi viết code trên NEAR27. NEAR hiện có thể hỗ trợ bất kỳ ngôn ngữ nào tuân thủ WebAssembly, bao gồm Java, Rust, Python, Go, C / C ++ và nhiều ngôn ngữ khác. Điều này có nghĩa là các nhà phát triển Web2 có thể bắt đầu triển khai code và làm việc trên dapp nhanh hơn cũng như dễ dàng hơn nhiều so với trường hợp họ phải học một ngôn ngữ cụ thể như Solidity hoặc Rust. Trên thực tế, có vẻ như NEAR đang tận dụng những gì tốt nhất cho phép các nhà phát triển có thể sử dụng các kỹ năng Web2 của họ thông qua WebAssembly, xây dựng trên Rust (ngôn ngữ ưa thích của họ) nếu muốn xây dựng các dapp tùy chỉnh phức tạp và mạnh cho NEAR, cũng như chuyển các dapp từ Ethereum vì khả năng tương thích EVM của NEAR.

NEAR thực hiện điều này theo một cách khá độc đáo thông qua Aurora chain (về mặt kỹ thuật là một hợp đồng thông minh, nhưng về cơ bản hoạt động như một mạng lưới) và không đi sâu vào các chi tiết kỹ thuật, cho phép mức độ linh hoạt mà các chuỗi khác không thể đạt được, liên quan đến việc chạy EVM. Một lần nữa, mặc dù khó xác định ảnh hưởng của điều này đối với sự phát triển của chuỗi, nhưng chắc chắn không làm tổn hại. NEAR được phản ánh rất tích cực trong Báo cáo dành cho nhà phát triển Electric Capital được tham khảo trước đó, xác nhận NEAR là một trong những hệ sinh thái lớn nhất theo số lượng nhà phát triển, và đang phát triển với tốc độ mạnh mẽ (mạnh hơn cả Ethereum ở điểm tương tự trong lịch sử của nó). Với tầm quan trọng của các nhà phát triển chất lượng cao trong việc xây dựng một hệ sinh thái mạnh mẽ, việc chuyển đổi từ Web2 sang Web3 dễ dàng và suôn sẻ hơn. Và đây chắc chắn là điều cần xem xét đối với những bên khác.

Kết luận

Ethereum có thể xem là tác nhân lớn mang đến nhiều sự đổi mới trong không gian DeFi và hầu hết các dự án tiếp tục thúc đẩy lĩnh vực này tiến lên đều dựa trên Ethereum. Ethereum đã đạt được điều này thông qua sự kết hợp của lợi thế người đi trước, số lượng nhà phát triển lớn hơn và chuyên dụng hơn cũng như một số tích hợp đáng kể giữa dapp và ví. Những yếu tố này, cùng với những yếu tố khác, đã giúp Ethereum duy trì vị trí dẫn đầu về DeFi TVL và vẫn là chuỗi được nhiều nhà phát triển lần đầu tiên lựa chọn. Tuy nhiên, chi phí giao dịch tiếp tục tăng đột biến và các giải pháp mở rộng quy mô layer-2 vẫn chưa được thị trường sử dụng rộng rãi, điều này sẽ dẫn đến sự thay đổi hệ thống về phí. Các blockchain khác có cơ hội tận dụng ở đây, đặc biệt là thông qua việc thực thi tích cực các giải pháp mở rộng quy mô, cùng với các chiến lược khác, bao gồm cả việc tận dụng khả năng tương thích EVM hoặc lựa chọn ngôn ngữ lập trình dễ dàng hơn. Thị phần DeFi của Ethereum đã bị xói mòn trong 18 tháng qua và rất có thể sẽ tiếp tục theo xu hướng này, tùy thuộc vào mức độ nhanh chóng của các chuỗi cạnh tranh. Hiện tại, với thị trường chìm trong sắc đỏ và sự không chắc chắn là điều duy nhất, chúng ta phải tiếp tục BUIDL.

-

https://www.theblockcrypto.com/data/decentralized-finance/dex-non-custodial/share-of-dex-volume-monthly ↩

-

https://forum.sushi.com/t/sushi-2-0-a-restructure-for-the-road-ahead/10111 ↩

-

https://www.coindesk.com/markets/2022/05/05/curve-finance-integrates-with-nears-aurora-network/ ↩

-

https://twitter.com/StaniKulechov/status/1523320502256816128?s=20&t=maDGv6OJN3qyLvLyPDWc9g ↩

-

https://etherscan.io/address/0x00000000219ab540356cbb839cbe05303d7705fa ↩

-

https://www.binance.com/en/support/announcement/b76eb4e952a94959afb5964c32ddbb7a ↩

-

https://modern.finance/episode/liquidable-eth-staking-with-lido/ ↩

-

https://decrypt.co/95039/metamask-consensys-30-million-users ↩

-

https://cointelegraph.com/news/uniswap-breaks-1t-in-volume-but-has-only-been-used-by-3-9m-addresses ↩

-

https://medium.com/electric-capital/electric-capital-developer-report-2021-f37874efea6d ↩

-

https://www.theblockcrypto.com/linked/144549/otherside-land-nfts-sell-out-in-hours-as-yuga-labs-rakes-in-317-million ↩

-

https://support.avax.network/en/articles/4064861-what-is-a-subnet ↩